一、觀點摘要(yào / yāo)

貨币市場方面,本月爲平抑信用(yòng)事(shì)件的影響,流動性階段收緊,資金價格擡升。央行(háng / xíng)小額淨投放,且月末超預期續作MLF,呵護流動性意圖明顯。但貨币政策立場是否出現變化仍需進一步判斷。

短期來看,目前的信用(yòng)及經濟環境下(xià),貨币政策至少将維持中性水平,但後(hòu)續需要(yào / yāo)密切關注信用(yòng)環境走勢,若繼續出現暴雷事(shì)件,預計資金價格将在情緒面收緊的背景下(xià)繼續擡升。

利率債投資方面,本月核心擾動因素爲信用(yòng)事(shì)件的發(fā/fà)生(shēng)帶來的情緒惡化向利率債市場的傳導,風險偏好降低的情況下(xià),非銀爲維持流動性被動出售利率債,擡升了利率債收益率。中債國債價格指數環比下(xià)跌0.28%,10年(nián)期國債及國開債收益率均上漲。期限利差收窄。

短期來看,目前曲線較爲平坦,信用(yòng)環境影響下(xià),十(shí)年(nián)國債收益率也觸及3.3%的相對(duì)高位,利率債具有相對(duì)配置價值,但預計經濟仍将繼續走強,仍需等待入場時機。期限選擇上,可(kě)以重點關注長端品種。

信用(yòng)債投資方面,本月各品種收益率顯著上行(háng / xíng),評級越高主體上行(háng / xíng)幅度越小,期限越短的主體收益率上行(háng / xíng)幅度越大。信用(yòng)利差明顯走闊,短期限、低評級主體走闊幅度較大,等級利差走勢相同。可(kě)以看出,永煤、華晨等國企違約超出市場預期,引發(fā/fà)市場恐慌情緒,風險偏好收緊。

短期來看,目前市場情緒雖然稍有平複,但偏好仍較保守,機構押券也較爲謹慎,非銀借錢成本仍位于(yú)高位。後(hòu)續需要(yào / yāo)持續關注現有信用(yòng)事(shì)件的解決措施,新的信用(yòng)事(shì)件發(fā/fà)生(shēng)的頻率,以及高層的态度。

債券發(fā/fà)行(háng / xíng)方面,本月由于(yú)信用(yòng)市場情緒收緊的影響,發(fā/fà)行(háng / xíng)市場規模小幅下(xià)降,但到期規模較大,淨融資額年(nián)内首次爲負,發(fā/fà)行(háng / xíng)價格環比繼續擡升,且中低評級主體成本上升的更爲明顯。

預計随着(zhe/zhuó/zhāo/zháo)年(nián)末季節性因素影響,資金價格将繼續小幅擡升,但考慮到央行(háng / xíng)月末超預期操作MLF釋放的對(duì)流動性的呵護态度,中樞仍将位于(yú)曆史較低水平。

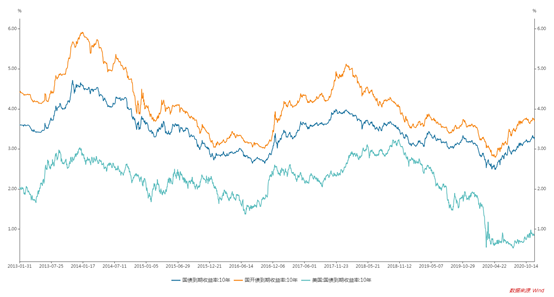

從集團所(suǒ)處行(háng / xíng)業來看,11月份,可(kě)比行(háng / xíng)業中,煤炭、化工、電力行(háng / xíng)業融資成本較上月普遍上行(háng / xíng),但主要(yào / yāo)是因爲信用(yòng)事(shì)件向資金市場傳導造成的價格擡升所(suǒ)緻,從曆史周期來看,我們認爲所(suǒ)選行(háng / xíng)業融資環境仍處于(yú)寬松狀态。

二、政策關注

(一)政策動态

1、11月11日,永煤控股10億超短融意外違約。

2、11月13日,包商銀行(háng / xíng)以其(qí)自(zì)身的名義在中國貨币網發(fā/fà)布關于(yú)對(duì)“2015年(nián)包商銀行(háng / xíng)股份有限公司二級資本債”本金予以全額減記及累積應付利息不再支付的公告。

3、11月15日,《區域全面經濟夥伴關系協定》(RCEP)正式簽署,世界上人口數量最多、成員結構最多元、發(fā/fà)展潛力最大的自(zì)貿區就(jiù)此誕生(shēng)。

4、11月16日,Moderna宣布,該公司研發(fā/fà)的新冠候選疫苗mRNA-12733在三期臨床試驗中期分析中表現優異,已達到研究方案中預先指定的統計學功效标準,功效達到了94.5%。且保質期更長,在冰箱溫度下(xià)可(kě)維持穩定30天(tiān);計劃在未來幾周内向美國申請新冠疫苗的緊急使用(yòng)權。

5、11月17日, “17紫光PPN005”展期方案未獲通過(guò),已實質性違約。評級機構接連下(xià)調紫光集團主體評級。

6、11月17日,易綱發(fā/fà)布研究文章《再論中國金融資産結構及政策含義》,其(qí)中提到,要(yào / yāo)穩步打破剛性兌付,該誰承擔的風險就(jiù)由誰承擔,逐步改變部分金融資産風險名義和實際承擔者錯位的情況。

7、11月18日,交易商協會(huì)進一步規範債務融資工具發(fā/fà)行(háng / xíng)業務,重點圍繞“強化發(fā/fà)行(háng / xíng)規範要(yào / yāo)求、限制發(fā/fà)行(háng / xíng)人自(zì)融、加強關聯方披露、維護簿記發(fā/fà)行(háng / xíng)秩序”等多個方面,加強市場紀律約束,促進市場健康發(fā/fà)展。

8、11月20日,華晨集團正式進入破産重整程序。

(二)政策解讀

本月經濟延續複蘇趨勢,海内外疫情均出現利好消息。本月國内核心擾動在于(yú)永煤、紫光等國企公開市場債務違約帶來的連鎖反應,市場情緒收縮,風險偏好降低。在此基礎上,央行(háng / xíng)擇機釋放流動性來平抑市場波動,銀監、交易商協會(huì)等也釋放穩定市場信号。海外方面,美國大選落地,中美關系進入觀察期。

短期來看,财政政策随着(zhe/zhuó/zhāo/zháo)專項債發(fā/fà)行(háng / xíng)結束暫告一段落,貨币政策上,信用(yòng)事(shì)件的沖擊使得(dé / de / děi)流動性短暫寬松,後(hòu)續大概率将回到中性立場。後(hòu)續核心關注點在于(yú),信用(yòng)違約事(shì)件是否會(huì)持續,以及高層對(duì)該類事(shì)件的處置思路。

三、經濟數據

(一)數據指标[1]

1、10月,我國出口同比增11.4%,預期增10.2%,前值增9.9%;進口增4.7%,預期增10.2%,前值降13.2%。貿易順差584.4億美元,前值爲370億美元。

2、中國10月CPI同比上漲0.5%,預期0.8%,前值1.7%。10月PPI同比下(xià)降2.1 %,預期下(xià)降2.1%,前值下(xià)降2.1%。

3、10月新增人民币貸款6898億元,預期7942.9萬億元,前值1.92萬億元。M2同比增10.5%,預期10.5%,前值10.9%。10月社會(huì)融資規模增量爲1.42萬億元,預期增1.4萬億,前值增3.48萬億。

4、10月,規模以上工業增加值同比增6.9%,預期增6.5%,前值增6.9%。社會(huì)消費品零售總額同比增4.3%,預期增5.2%,前值增3.3%。

5、中國10月工業企業實現利潤同比增28.2%,前值增10.1%。

6、11月統計局官方制造業爲52.1,環比升0.7個百分點,預期51.5。

7、美國11月Markit制造業PMI初值56.7,刷新了近74個月以來新高,預期53,前值53.4。美國11月Markit服務業PMI初值57.7,預期55.3,前值56.9。

(二)數據解讀

數據上來看,經濟繼續顯現修複趨勢。具體來看,PMI繼續超預期上漲,且創2017年(nián)10月以來新高,表征經濟未來将繼續改善。出口大幅提升,進口同比回正,顯示外需強勁,但考慮多爲防疫物資的出口,以及其(qí)他國家(jiā)産能(néng)尚未恢複所(suǒ)緻。通脹溫和上漲,PPI跌幅并未繼續走闊。金融數據不及預期,考慮主要(yào / yāo)爲地方債發(fā/fà)行(háng / xíng)銳減所(suǒ)緻。消費仍弱,但工業數據較好。可(kě)以看出,本月經濟仍延續之前穩步複蘇趨勢。美國方面,11月制造業PMI刷新74個月以來新高,主要(yào / yāo)由于(yú)前期基數較低所(suǒ)緻。

目前來看,考慮到年(nián)初經濟基數較低的原因,同比數據上看,經濟複蘇趨勢将至少持續到明年(nián)一季度,但考慮到專項債等财政政策及超寬松的貨币政策目前已宣告結束,且疫苗大範圍應用(yòng)後(hòu),随着(zhe/zhuó/zhāo/zháo)國外産能(néng)的恢複,我國出口數據将難以保持目前水平,明年(nián)經濟是否能(néng)夠持續向好,目前還具有較大不确定性,後(hòu)續需跟蹤數據與政策動态,實時分析。

四、央行(háng / xíng)動态

本月,逆回購投放17,500億,均爲7天(tiān)期,且利率未調整,MLF投放10,000億,本月合計投放2.75萬億;月内逆回購到期1.72萬億,MLF合計到期6,000億。本月合計到期2.32萬億,全月流動性淨投放4,300億。

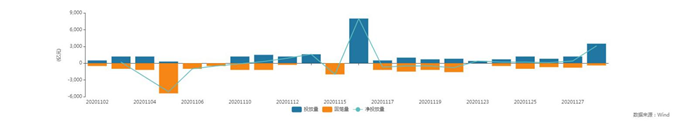

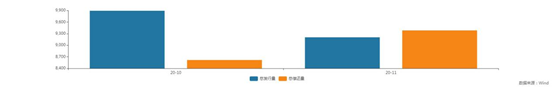

圖一:11月份央行(háng / xíng)公開市場操作

本月地方債發(fā/fà)行(háng / xíng)基本結束,國債發(fā/fà)行(háng / xíng)量較小,但公開市場及同業存單到期規模較大,月中信用(yòng)事(shì)件的出現也波及到資金市場,基于(yú)上述背景,央行(háng / xíng)本月小幅投放流動性,投放節奏較爲分散,較爲均勻的對(duì)沖市場情緒。但月末央行(háng / xíng)超預期的投放了MLF,彰顯了對(duì)流動性的呵護。

後(hòu)續來看,目前信用(yòng)及利率環境下(xià),貨币政策至少将保持中性立場,月末央行(háng / xíng)操作體現對(duì)流動性的呵護,但這是爲平複市場情緒的一次性操作,還是貨币政策立場方向的又一次微調,還需要(yào / yāo)持續跟蹤研判。

五、貨币市場

11月,信用(yòng)事(shì)件作用(yòng)下(xià),大行(háng / xíng)收券要(yào / yāo)求提升,資金融出謹慎,帶動市場利率,尤其(qí)是非銀利率大幅擡升。

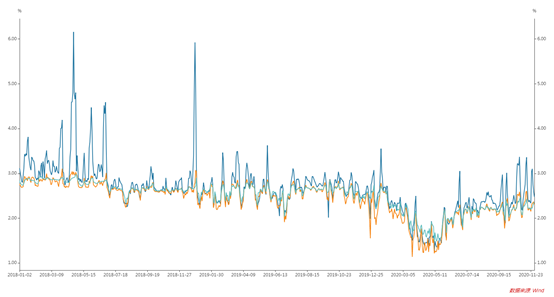

圖二:2018年(nián)以來Shibor1w、DR007和R007走勢

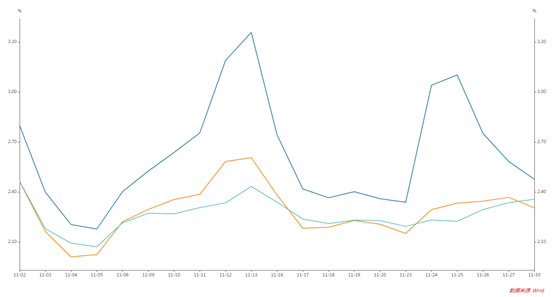

圖三:11月份DR007、R007和Shibor1W走勢

本月DR007、Shibor1W、R007均值分别爲2.29%、2.26%、2.62%,較上月分别上漲5BP、4BP、5BP。同時,R007與DR007剪刀差月内顯著走闊,可(kě)以看出,本月資金價格顯著走高,對(duì)非銀機構流動性影響更大。

整體來看,本月資金市場價格波動較大,核心因素爲信用(yòng)事(shì)件向資金市場的傳導,後(hòu)續資金價格走勢需要(yào / yāo)關注央行(háng / xíng)動态,研判貨币政策走向,同時也要(yào / yāo)密切關注市場信用(yòng)變化情況。

六、債券市場

(一)投資端

1、利率債收益率

(1)國内利率債收益率分析

本月利率債市場核心影響因素爲信用(yòng)債市場違約事(shì)件的傳導,永煤債券超預期違約引發(fā/fà)市場信用(yòng)偏好收縮,機構收券更爲謹慎,非銀爲保持頭寸被動抛售流動性更好的利率債,推高利率債收益率。具體來看,本月中債國債價格指數環比下(xià)跌0.28%,10年(nián)期國債收益率上漲5BP至3.24%;10年(nián)期國開債收益率上漲3BP至3.69%。

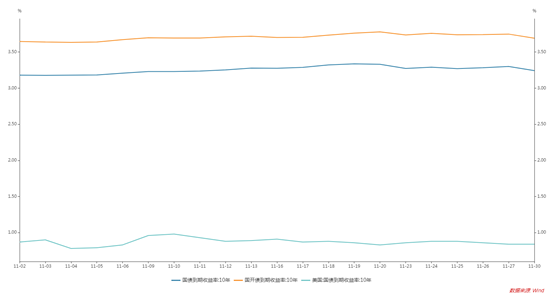

圖四:2013年(nián)以來中國10年(nián)期國債、國開債和美國10年(nián)期國債收益率走勢

圖五:2020年(nián)11月中國10年(nián)期國債、10年(nián)期國開債和美國10年(nián)期國債收益率走勢

(2)美債收益率及中美利差分析

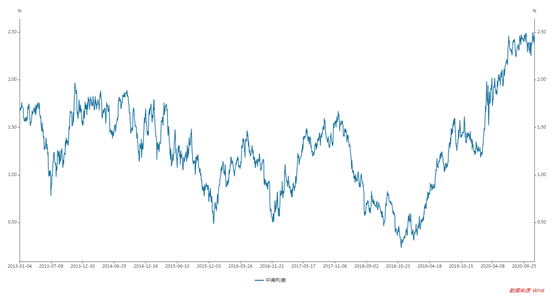

美國方面,經濟數據、大選及股市走勢交叉影響,使得(dé / de / děi)本月美國國債波動較大,但整體收益率中樞仍未出現明顯改變。而(ér)我國國債則在信用(yòng)事(shì)件傳導影響下(xià)收益率穩步升高。中美利差震蕩走闊。

圖六:2013年(nián)以來中美利差走勢

圖七:2020年(nián)11月中美利差走勢

2、利率債期限利差

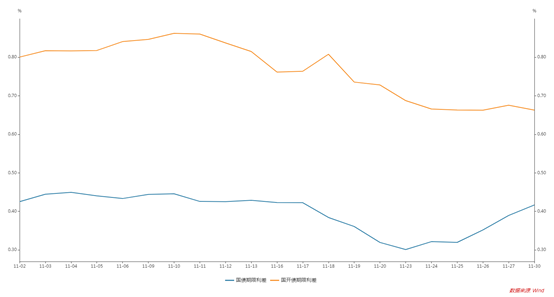

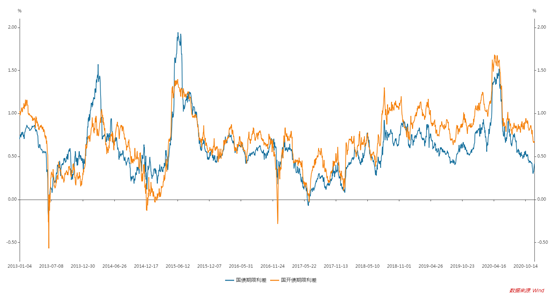

期限利差方面,11月底,10年(nián)期國債和1年(nián)期國債的利差爲42BP,較10月收窄4BP,目前位于(yú)曆史19%分位數;10年(nián)期國開債和1年(nián)期國開債的期限利差爲66BP,比10月底收窄16BP,目前位于(yú)曆史50%分位附近。

圖八:11月份國債期限利差(10-1)與國開債期限利差(10-1)走勢

圖九:2013年(nián)以來國債(10-1)與國開債(10-1)期限利差走勢

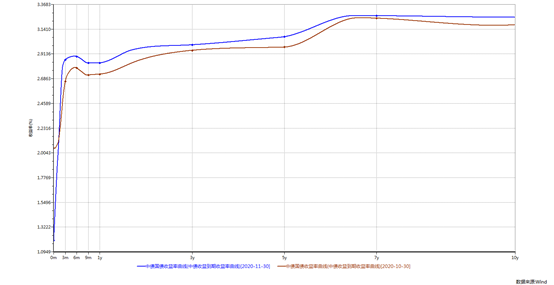

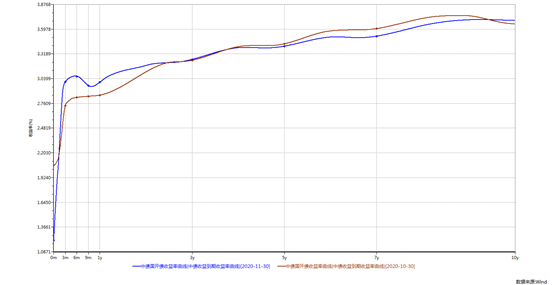

從圖十(shí)和圖十(shí)一可(kě)以看出,就(jiù)月末時點來看,國債與國開債短端與長端利率均上行(háng / xíng),但短端上行(háng / xíng)利率較快,期限利差收窄,曲線更加平坦,但可(kě)以看到,本月一年(nián)以内的品種曲線更加陡峭。

圖十(shí):2020年(nián)11月底與2020年(nián)10月底中債國債收益率曲線對(duì)比

圖十(shí)一:2020年(nián)11月底與2020年(nián)10月底中債國開債收益率曲線對(duì)比

本月信用(yòng)市場違約事(shì)件頻發(fā/fà),市場風險偏好收緊,情緒面逐漸向資金面及利率市場傳導,造成無風險收益率升高。

短期來看,目前曲線較爲平坦,信用(yòng)環境影響下(xià),十(shí)年(nián)國債收益率也觸及3.3%的相對(duì)高位,利率債具有相對(duì)配置價值。期限選擇上,可(kě)以重點關注長端品種。

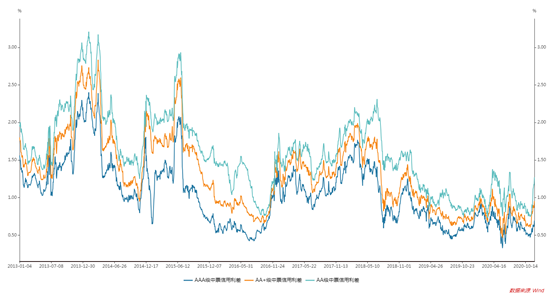

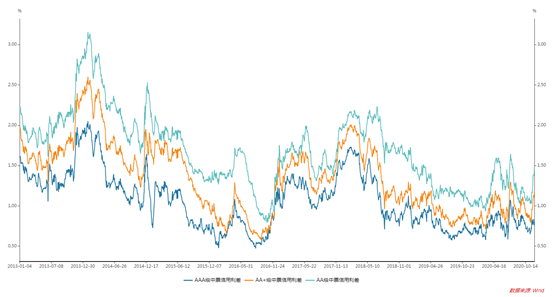

3、信用(yòng)債收益率

11月份信用(yòng)債市場各評級各期限品種收益率相對(duì)10月數據變化如(rú)下(xià):

一年(nián)期AAA、AA+、AA級中票收益率分别上行(háng / xíng)28BP、43BP、57BP至3.52%、3.78%、4.10%。

三年(nián)期AAA、AA+、AA級中票收益率分别上行(háng / xíng)19BP、40BP、47BP至3.83%、4.20%、4.48%。

五年(nián)期AAA、AA+、AA級中票收益率分别上行(háng / xíng)7BP、17BP、22BP至4.03%、4.33%、4.75%。

可(kě)以看出,與10月份相比,本月各評級各期限中票收益率普遍顯著上行(háng / xíng),評級越高主體上行(háng / xíng)幅度越小,期限越短的主體收益率上行(háng / xíng)幅度越大。

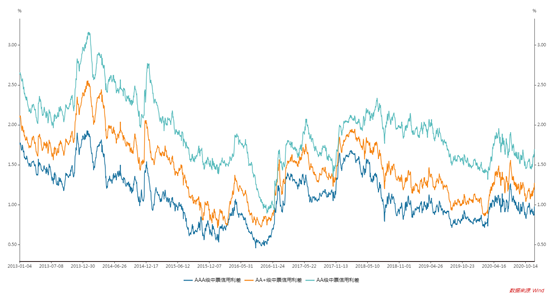

圖十(shí)二:AAA級各期限中票收益率走勢

4、信用(yòng)利差

與10月份相比,信用(yòng)債信用(yòng)利差方面:

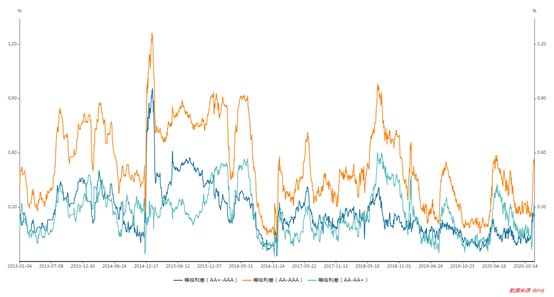

1年(nián)期AAA、AA+、AA級中票信用(yòng)利差較上月分别走闊18BP、34BP、48BP至69BP、96BP、127BP,分别至曆史40%分位、38%分位、50%分位。

圖十(shí)三:1年(nián)期各評級中票信用(yòng)利差走勢

3年(nián)期AAA、AA+、AA評級中票信用(yòng)利差分别走闊15BP、34BP、39BP至84BP、120BP、148BP,分别至曆史42%、30%、35%分位。

圖十(shí)四:3年(nián)期各評級中票信用(yòng)利差走勢

5年(nián)期AAA、AA+、AA評級中票信用(yòng)利差分别走闊1BP、 10BP、16BP至98BP、127BP、170BP,分别至曆史30%、15%、32%分位。

圖十(shí)五:5年(nián)期各評級中票信用(yòng)利差走勢

等級利差方面:

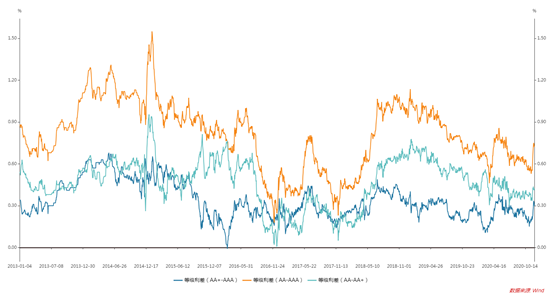

1年(nián)期(AA+-AAA)、(AA-AAA)、(AA-AA+)利差分别爲11BP、58BP、17BP。分别較上月走闊15BP、31BP、15BP。處于(yú)曆史18%、 16%、55%分位。

圖十(shí)六:1年(nián)期中票等級利差走勢

3年(nián)期(AA-AAA)、( AA+-AAA)、(AA-AA+)利差分别走闊28BP、22BP、5BP至65BP、38BP、26BP,分别至曆史45%、32%、66%分位。

圖十(shí)七:3年(nián)期中票等級利差走勢

5年(nián)期(AA+-AAA)、(AA-AA+)、(AA-AAA)利差分别走闊10BP、5BP、15BP至30BP、42BP、72BP,分别處于(yú)曆史45%、44%、50%分位。

圖十(shí)八:5年(nián)期中票等級利差走勢

信用(yòng)債市場總結:11月份,各品種收益率顯著上行(háng / xíng),評級越高主體上行(háng / xíng)幅度越小,期限越短的主體收益率上行(háng / xíng)幅度越大。信用(yòng)利差明顯走闊,短期限、低評級主體走闊幅度較大,等級利差走勢相同。可(kě)以看出,永煤、華晨等國企違約超出市場預期,引發(fā/fà)市場恐慌情緒,風險偏好收緊。

短期來看,目前市場情緒雖然稍有平複,但偏好仍較保守,機構押券也較爲謹慎。後(hòu)續需要(yào / yāo)持續關注信用(yòng)事(shì)件的解決措施,以及高層的态度。

(二)發(fā/fà)行(háng / xíng)端

1、信用(yòng)債一級市場

2020年(nián)11月份,信用(yòng)債[2]市場發(fā/fà)行(háng / xíng)情況具體如(rú)下(xià):

表1:本月債券市場發(fā/fà)行(háng / xíng)到期數據

起始日期 | 本月 | 上月 | |

發(fā/fà)行(háng / xíng)隻數 | 914 | 960 | |

總發(fā/fà)行(háng / xíng)量(億元) | 9,204.19 | 9,914.18 | |

總償還量(億元) | 9,383.12 | 8,522.99 | |

淨融資額(億元) | -178.93 | 1,391.18 |

圖十(shí)九:2020年(nián)11月債券市場發(fā/fà)行(háng / xíng)與到期走勢圖

從表1和圖十(shí)九可(kě)以看出,本月全市場信用(yòng)債發(fā/fà)行(háng / xíng)規模較上月繼續下(xià)降,且全月淨融資額首次爲負。

表2:本月債券市場AA級以上評級債券發(fā/fà)行(háng / xíng)數據

發(fā/fà)行(háng / xíng)總額(億) | 金額比重(%) | 加權利率[3](%) | 1年(nián)以下(xià) | 1-3年(nián) | 3-5年(nián) | 5-7年(nián) | 7-10年(nián) | 10年(nián)以上 | |

AAA | 6,043.71 | 65.78% | 2.91 | 2,944.50 | 755.50 | 1,366.40 | 759.31 | 170.00 | 48.00 |

AA+ | 1,969.23 | 21.43% | 4.06 | 416.50 | 215.39 | 324.02 | 924.62 | 71.70 | 17.00 |

AA | 1,174.25 | 12.78% | 5.35 | 81.70 | 143.00 | 364.48 | 468.47 | 116.60 | 0.00 |

合計 | 9,187.19 | 100.00% | / | 3,442.70 | 1,113.89 | 2,054.90 | 2,152.40 | 358.30 | 65.00 |

表3:上月債券市場AA級以上評級債券發(fā/fà)行(háng / xíng)數據

評級 | 發(fā/fà)行(háng / xíng)總額(億) | 金額比重(%) | 加權利率[4](%) | 1年(nián)以下(xià) | 1-3年(nián) | 3-5年(nián) | 5-7年(nián) | 7-10年(nián) | 10年(nián)以上 |

AAA | 6,547.28 | 66.25% | 2.75 | 2,981.00 | 918.60 | 1,706.90 | 805.78 | 61.00 | 74.00 |

AA+ | 2,058.78 | 20.83% | 3.77 | 485.10 | 281.88 | 478.80 | 708.40 | 100.60 | 4.00 |

AA | 1,276.09 | 12.91% | 4.98 | 107.60 | 118.18 | 434.31 | 499.80 | 110.20 | 6.00 |

合計 | 9,882.15 | 100.00% | / | 3,573.70 | 1,318.66 | 2,620.01 | 2,013.98 | 271.80 | 84.00 |

由上表可(kě)知,本月發(fā/fà)行(háng / xíng)品種中,各評級主體發(fā/fà)債利率均較上月顯著上行(háng / xíng),我們認爲,主要(yào / yāo)由于(yú)信用(yòng)事(shì)件頻繁發(fā/fà)生(shēng),引發(fā/fà)機構風險偏好收緊所(suǒ)緻。

2、所(suǒ)處行(háng / xíng)業一級市場

11月份,集團發(fā/fà)行(háng / xíng)270天(tiān)超短融,利率2.05%,較上月發(fā/fà)行(háng / xíng)180天(tiān)超短融利率低94BP。具體如(rú)下(xià):

企業名稱 | 企業性質 | 評級 | 債券種類 | 發(fā/fà)行(háng / xíng)時間 | 期限(年(nián)) | 利率(%) | 規模(億) |

金政集團 | 地方國企 | AAA | 超短融 | 11-11 | 0.74 | 2.05 | 20 |

此外,我們分别選取了煤炭、化工、電力三個行(háng / xíng)業内的部分代表性企業發(fā/fà)債情況與上月可(kě)比信息進行(háng / xíng)對(duì)比,具體數據如(rú)下(xià):

煤炭行(háng / xíng)業中,同煤集團發(fā/fà)行(háng / xíng)3年(nián)期私募債成本較上月低28BP;270天(tiān)超短融成本較上月低20BP。

化工行(háng / xíng)業中,延長石油3年(nián)可(kě)續期公司債發(fā/fà)行(háng / xíng)成本較上月低10BP。

電力行(háng / xíng)業中,國電投發(fā/fà)行(háng / xíng)2+2+N期限張票利率呈現前低後(hòu)高狀态,月末發(fā/fà)行(háng / xíng)該品種較上月高30BP。150天(tiān)超短融成本較上月漲10BP。

綜上所(suǒ)述,11月份,可(kě)比行(háng / xíng)業中,煤炭、化工、電力行(háng / xíng)業部分融資成本較上月有所(suǒ)上行(háng / xíng),主要(yào / yāo)因爲信用(yòng)事(shì)件頻發(fā/fà),情緒傳導至資金面所(suǒ)緻,但從曆史周期來看來看,我們認爲所(suǒ)選行(háng / xíng)業整體融資環境處于(yú)寬松狀态。

表4:煤炭行(háng / xíng)業債券發(fā/fà)行(háng / xíng)信息

企業名稱 | 企業性質 | 評級 | 債券種類 | 發(fā/fà)行(háng / xíng)時間 | 期限(年(nián)) | 利率(%) | 規模(億) |

同煤集團 | 地方國企 | AAA | 短融 | 11-03 | 1 | 3.98 | 10 |

超短融 | 11-06 | 0.74 | 3.90 | 15 | |||

11-11 | 0.74 | 5.00 | 10 | ||||

私募債 | 11-05 | 1+2 | 5.00 | 20 |

表5:化工行(háng / xíng)業債券發(fā/fà)行(háng / xíng)信息

企業名稱 | 企業性質 | 評級 | 債券種類 | 發(fā/fà)行(háng / xíng)時間 | 期限(年(nián)) | 利率(%) | 規模(億) |

延長石油 | 地方國企 | AAA | 公司債 | 11-11 | 2+N | 3.85 | 5 |

11-11 | 3+N | 4.25 | 25 | ||||

超短融 | 11-27 | 0.74 | 2.70 | 30 | |||

中票 | 11-23 | 3+N | 4.74 | 30 |

表6:電力行(háng / xíng)業債券發(fā/fà)行(háng / xíng)信息

企業名稱 | 企業性質 | 評級 | 債券種類 | 發(fā/fà)行(háng / xíng)時間 | 期限(年(nián)) | 利率(%) | 規模(億) |

國家(jiā)電投 | 央企 | AAA | 超短融 | 11-10 | 0.44 | 2.50 | 30 |

11-10 | 0.41 | 2.50 | 33 | ||||

11-13 | 0.41 | 2.50 | 28 | ||||

中票 | 11-04 | 2+2+N | 3.77 | 23 | |||

11-05 | 2+2+N | 3.77 | 20 | ||||

11-10 | 2+2+N | 3.85 | 20 | ||||

11-13 | 2+2+N | 4.04 | 20 | ||||

11-20 | 2+2+N | 4.15 | 19 |

免責聲明

本報告基于(yú)本公司認爲可(kě)靠的且目前已公開的信息撰寫,本公司力求但不保證該信息的準确性和完整性。同時,本公司不保證文中觀點或陳述不會(huì)發(fā/fà)生(shēng)任何變更,在不同時期,本公司将适時更新,可(kě)能(néng)發(fā/fà)出與本報告所(suǒ)載資料、意見及推測不一緻的證券研究報告。

在任何情況下(xià),本報告并非作爲或被視爲出售使用(yòng)。報告中的信息或所(suǒ)表述觀點僅供參考,并不構成對(duì)任何人的投資建議。

在任何情況下(xià),本公司不對(duì)任何人因使用(yòng)本報告中的任何内容所(suǒ)引緻的任何損失負任何責任,任何形式的分享投資收益或者分擔證券投資損失的書面或口頭承諾均爲無效。

本報告版權歸金政集團财務公司所(suǒ)有,未經本公司事(shì)先書面協議授權,任何機構或個人不得(dé / de / děi)以任何形式複制、轉發(fā/fà)或公開傳播本報告的全部或部分内容。經公司事(shì)先書面協議授權刊載或轉發(fā/fà)的,被授權機構承擔相關責任。不得(dé / de / děi)對(duì)本報告進行(háng / xíng)任何有悖原意的引用(yòng)、删節和修改。不得(dé / de / děi)将報告内容作爲訴訟、仲裁、傳媒所(suǒ)引用(yòng)之證明或依據,不得(dé / de / děi)用(yòng)于(yú)營利或未經允許的其(qí)他用(yòng)途。

[1]由于(yú)官方每月中下(xià)旬公布上月數據,截止發(fā/fà)稿日11月份經濟數據尚未公布,故報告數據爲10月份

[2]報告内信用(yòng)債選取範圍包括公司債、企業債、中期票據、短融及超短融、ABS(ABN)等。

[3]本處及下(xià)表所(suǒ)指加權利率均爲以該品種債券發(fā/fà)行(háng / xíng)規模占比爲權重所(suǒ)計算的加權平均值。

[4]本處及下(xià)表所(suǒ)指加權利率均爲以該品種債券發(fā/fà)行(háng / xíng)規模占比爲權重所(suǒ)計算的加權平均值。

金融研究

金融研究